借金の返済に追われ、「このまま借金生活が続くのだろうか」

「借金が返せないかもしれない」といった不安や焦りで、精神的に追い詰められていませんか。

現在の困難な状況から立ち直るためには、適切な借金の相談先を見つけることが解決への第一歩となります。

しかし、いざ借金相談をしようと思っても、どこに相談すれば良いのか分からず、悩んでしまう方も少なくありません。

この記事では、返済が困難になった際に今すぐやるべきこと、そして状況を悪化させないためにやってはいけないことを整理します。

さらに、借金を早く返すコツや、債務整理という法的な解決方法についても触れながら、無料相談が可能な窓口を具体的に紹介します。

一人で抱え込まず、専門家の力を借りて問題解決への道筋を見つけましょう。

記事のポイント

- あなたに適した借金の相談先とその特徴

- 相談前に行うべき準備と、絶対に避けるべき行動

- 債務整理を含めた具体的な借金問題の解決策

- 専門家をうまく活用し、生活を再建するためのポイント

特徴で選ぶ借金の相談先一覧

借金の相談ができる窓口は、公的な機関から法律の専門家まで多岐にわたります。

ここでは、それぞれの窓口が持つ特徴や、どのような方に向いているのかを解説します。

- 弁護士や司法書士への専門的な借金相談

- 市役所などで利用できる公的な無料相談

- 借金返せないと悩んだらまず行動を

- 専門家への相談が問題解決への近道

- 返済が困難な場合の最初のステップ

弁護士や司法書士への専門的な借金相談

借金問題を根本的に解決したい場合に最も頼りになるのが、弁護士や司法書士といった法律の専門家です。

専門家に依頼する最大のメリット

弁護士や司法書士に債務整理を依頼する最大のメリットは、依頼を受けるとすぐに債権者(貸主)へ「受任通知」が送付される点にあります。

この通知が債権者に届いた時点で、電話や郵便物による直接の取り立てが法的に停止します。

これにより、精神的なプレッシャーから解放され、落ち着いて生活の再建に集中できる環境が整うのです。

また、個々の状況を詳細にヒアリングした上で、後述する任意整理、個人再生、自己破産といった複数の選択肢の中から、最も適した解決策を提案してもらえます。

弁護士と司法書士の違いと注意点

.jpg)

弁護士は、借金の金額にかかわらず、すべての法律業務を代理人として行うことが可能です。

一方、司法書士が対応できるのは、原則として債権者1社あたりの元金が140万円以下の案件に限られます。

この金額を超える場合や、交渉がまとまらずに地方裁判所での訴訟に発展した場合は、司法書士は代理人になれません。

そのため、借金の総額が大きい、あるいは借入先の数が多い場合は、初めから弁護士に相談する方がスムーズに手続きを進められると考えられます。

多くの法律事務所では、借金に関する初回相談を無料で受け付けているため、まずは気軽に問い合わせてみることをお勧めします。

市役所などで利用できる公的な無料相談

法律事務所へ直接相談することに抵抗がある方は、市役所や区役所といった地方自治体や、国が設立した公的機関の相談窓口を利用する方法があります。

公的機関の役割とメリット

これらの窓口の最大のメリットは、無料で相談できる点と、公的な組織であるという安心感です。

借金問題だけでなく、生活困窮全般に関する相談に応じており、状況によっては利用可能な公的融資制度や支援制度を紹介してくれることもあります。

主な公的相談窓口には以下のようなものがあり、それぞれに特徴があります。

| 相談窓口 | 主な特徴 | こんな人におすすめ |

| 法テラス(日本司法支援センター) | 国が設立した総合案内所。

収入等の条件を満たせば、無料の法律相談や弁護士費用の立替制度を利用可能。 |

弁護士費用を準備するのが難しい方 |

| 市区町村の法律相談 | 自治体が主催する無料相談会。

地域の弁護士や司法書士が対応することが多い。 |

まずは誰かに話を聞いてほしい方 |

| 消費生活センター | 全国の自治体に設置。

多重債務や悪質な業者とのトラブルなど、消費者問題全般の相談に対応。 |

契約内容に疑問やトラブルがある方 |

| 日本クレジットカウンセリング協会 | クレジットカードやローンによる多重債務者のためのカウンセリングを実施。

任意整理を無料で行うことも。 |

クレジットカードの返済に困っている方 |

| 日本貸金業協会 | 消費者金融など貸金業者からの借入に関する相談窓口。

貸付自粛制度の申告も可能。 |

浪費癖を断ち切りたい方 |

公的機関を利用する際の注意点

.jpg)

公的機関での相談は、あくまでアドバイスや情報提供が中心です。

そのため、その場で直接、債務整理の手続きを依頼することはできません。

具体的な解決には、改めて弁護士などを探す必要があります。

また、相談日時が平日の昼間に限られていたり、一回あたりの相談時間が30分程度と短かったりする場合がほとんどです。

相談に行く際は、事前に聞きたいことをメモにまとめておくと、時間を有効に活用できます。

借金返せないと悩んだらまず行動を

借金の返済が滞り始め、「もう返せないかもしれない」

という不安に駆られたとき、最も大切なのは問題を放置しないことです。

返済が遅れると、通常の利息に加えて「遅延損害金」が発生します。

遅延損害金の利率は年率20%程度に設定されていることが多く、滞納期間が長引くほど返済総額は雪だるま式に膨らんでしまいます。

この状態が続くと、自力での返済はますます困難になるのです。

さらに、滞納が2~3ヶ月続くと、信用情報機関に事故情報が登録され、いわゆる「ブラックリスト」の状態になります。

こうなると、新たな借り入れやクレジットカードの作成が約5年~10年間できなくなるなど、生活に大きな支障をきたします。

したがって、返済が難しいと感じた初期段階で、勇気を出して行動を起こすことが、被害を最小限に食い止め、早期に生活を立て直すための鍵となります。

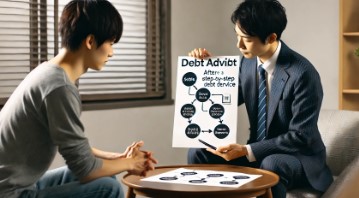

専門家への相談が問題解決への近道

借金問題は、一人で悩み続けても解決の糸口は見えにくいものです。

むしろ、時間が経つにつれて状況は悪化していく可能性が高いと言えます。

弁護士や司法書士といった専門家は、債務整理に関する豊富な知識と経験を持っています。

これまでに数多くのケースを扱ってきた実績から、あなたの状況に最も合った解決策を客観的な視点で示してくれる存在です。

例えば、自分では自己破産しかないと思い詰めていても、専門家が状況を整理した結果、財産を残せる個人再生や、特定の借金だけを整理する任意整理で解決できるケースも少なくありません。

また、長期間返済を続けている場合には、払い過ぎた利息(過払い金)が発生している可能性もあります。

専門家に依頼すれば、過払い金の有無を調査し、もし発生していれば返還請求を行うことで、借金を大幅に減らしたり、逆にお金が戻ってきたりすることもあります。

このように、専門家への相談は、自分では気づかなかった解決策を見つけ出すための重要なステップなのです。

返済が困難な場合の最初のステップ

借金の返済が困難だと感じたら、まず最初に行うべきは「現状の正確な把握」です。

不安から目を背けたくなりますが、具体的な数字を把握することが、解決に向けた全ての始まりとなります。

以下の項目について、紙に書き出すなどして一覧にまとめてみましょう。

- どこから借りているか(借入先)

- 消費者金融、銀行、クレジットカード会社、信販会社、奨学金、知人など、すべての借入先をリストアップします。

- いくら借りているか(借入残高)

- それぞれの借入先からの現在の残高を正確に調べます。ウェブサイトの会員ページや、電話での問い合わせで確認できます。

- 金利はどのくらいか(利率)

- 契約書や利用明細書で、各借金の金利(年率)を確認します。金利が高い借金ほど、優先的に返済すべき対象となります。

- 毎月いくら返済しているか(返済額)

- 月々の返済額の合計を計算します。

- いつまでに返す予定か(完済予定日)

- このままのペースで返済を続けた場合、いつ完済できるのかを把握します。

これらの情報を整理することで、自分の置かれている状況が客観的に見えてきます。

そして、この資料は、専門家に相談する際に非常に役立つものとなります。

借金の相談先へ行く前に整理すべきこと

専門家や公的機関へ相談に行く前に、ご自身の状況を整理し、いくつかの点に注意を払うことで、相談をより有意義なものにできます。

- 現状把握のために今すぐやるべきこと

- 状況を悪化させるやってはいけないこと

- 苦しい借金生活から抜け出すための準備

- 精神的に立ち直るための心構え

- 債務整理という法的な解決手段

現状把握のために今すぐやるべきこと

前述の通り、相談へ行く前の最初のステップは、ご自身の借金の全体像を正確に把握することです。

借入先、借入残高、金利を一覧にしたメモを作成しましょう。

それに加えて、ご自身の収入と支出、つまり「家計の状況」も把握することが大切です。

毎月の手取り収入がいくらで、家賃、食費、水道光熱費、通信費などの固定費や変動費にいくら使っているのかを明らかにします。

これにより、毎月いくらまでなら返済に充てられるのか、あるいは全く余裕がないのかが明確になります。

家計簿の活用

家計の状況を把握するためには、家計簿をつけるのが最も効果的です。

最近では、レシートを撮影するだけで自動的に入力してくれる便利なスマートフォンアプリも多数あります。

最低でも1~2ヶ月分の収支を記録することで、自分のお金の流れや、無駄な支出の傾向が見えてきます。

これらの情報は、専門家があなたの返済能力を判断し、最適な解決策を考える上で不可欠な資料となります。

準備が大変に感じるかもしれませんが、この作業自体が生活再建への第一歩です。

Zaim(Zaim Inc.)

Dr.Wallet(BearTail X inc.)

2秒家計簿おカネレコ(Smart Idea inc.)

レシーピ!(BearTail X inc.)

状況を悪化させるやってはいけないこと

借金で追い詰められると、冷静な判断ができなくなり、かえって状況を悪化させる行動をとってしまうことがあります。

相談へ行く前に、以下の行為は絶対に避けるようにしてください。

返済のための新たな借金(自転車操業)

返済期日が迫っているからといって、他の消費者金融などから安易に借り入れをして返済に充てるのは、最も危険な行為の一つです。

これは「自転車操業」と呼ばれ、一時的にしのげたとしても、借金の元金は減らず、利息の負担だけが増えていきます。

多重債務に陥る典型的なパターンであり、いずれ必ず破綻します。

ヤミ金(違法業者)の利用

正規の貸金業者から借り入れができなくなると、「審査なし」「ブラックOK」といった甘い言葉で誘う違法な金融業者、いわゆる「ヤミ金」に手を出してしまうケースがあります。

ヤミ金は、法律で定められた上限をはるかに超える法外な金利を請求し、返済が滞ると脅迫的な取り立てや、家族・職場への嫌がらせを行います。

一度関わると抜け出すのは非常に困難であり、絶対に利用してはいけません。

クレジットカードの現金化

クレジットカードのショッピング枠を利用して商品を購入し、それを業者に買い取ってもらうことで現金を得る「クレジットカードの現金化」も避けるべきです。

これはカード会社の利用規約に違反する行為であり、発覚すればカードの強制解約や、利用残額の一括請求を求められる可能性があります。

手軽に現金が手に入るように見えますが、手数料が非常に高いため、結果的に借金を増やすことになります。

督促の無視

債権者からの電話や郵便物を無視し続けるのも得策ではありません。

連絡を絶つと、債権者側は「返済の意思がない」と判断し、裁判所を通じた法的手続き(訴訟や支払督促)に移行する可能性が高まります。

最終的には、給与や預金口座が差し押さえられる「強制執行」に至るリスクもあります。

返済が難しい場合でも、まずは連絡に応じ、正直に状況を伝える姿勢が求められます。

苦しい借金生活から抜け出すための準備

借金問題の解決は、単に返済方法を見直すだけでは終わりません。

なぜ借金が増えてしまったのか、その根本的な原因を理解し、今後の生活習慣やお金との付き合い方を見直す準備を始めることが、本当の意味での再建につながります。

支出の見直し

まずは、家計簿などを用いて、自身の支出パターンを客観的に見つめ直しましょう。

特に、毎月決まって出ていく固定費(通信費、保険料、サブスクリプションサービスなど)は、一度見直すだけで継続的な節約効果が期待できます。

格安SIMへの乗り換えや、不要な保険の解約など、具体的な行動計画を立ててみましょう。

収入を増やす検討

支出を切り詰めるだけでは限界がある場合、収入を増やす方法も考える必要があります。

現在の勤務先で昇給が見込めない場合は、副業を始めたり、より条件の良い職場への転職を検討したりすることも一つの選択肢です。

クラウドソーシングサイトや配達サービスなど、空いた時間で始められる仕事も増えています。

ただし、副業を禁止している会社もあるため、勤務先の就業規則は事前に確認が必要です。

これらの準備は、専門家に相談した際に、より現実的で持続可能な返済計画を立てるための土台となります。

精神的に立ち直るための心構え

長引く借金問題は、経済的な負担だけでなく、大きな精神的ストレスをもたらします。

「誰にも相談できない」「将来が見えない」といった孤独感や絶望感から、うつ病などの精神疾患につながるケースも少なくありません。

問題を解決するためには、まずご自身の心の健康を保つことが大切です。

一人で抱え込まない

借金の悩みは、他人に話しにくいと感じるのが自然です。

しかし、一人で抱え込むと、視野が狭くなり、冷静な判断が難しくなります。

まずは、この記事で紹介しているような公的な相談窓口や専門家に、匿名でも構わないので話してみることから始めてみましょう。

第三者に話すだけで、気持ちが整理され、少し楽になることがあります。

完璧を目指さない

借金をしてしまったことに対して、自分を責め続けてしまう方がいます。

しかし、過去を悔やむだけでは前に進めません。

大切なのは、現状を認め、これからどう立て直していくかを考えることです。

生活再建の過程で、時には計画通りにいかないこともあるかもしれません。

完璧を目指さず、「できることから一つずつ」という気持ちで、焦らずに取り組む心構えが、精神的な安定につながります。

借金問題は法的な手続きで解決できる問題であり、人生の終わりではありません。

債務整理という法的な解決手段

自力での返済が明らかに困難な状況に陥った場合、借金問題を法的に解決するための「債務整理」という手続きがあります。

債務整理は、国が認めた正当な救済制度であり、生活を再建するための有効な手段です。

主に以下の3つの種類があります。

任意整理

裁判所を介さずに、弁護士などが代理人となって債権者と直接交渉し、将来発生する利息のカットや、返済期間の延長(通常3年~5年での分割返済)を目指す手続きです。

元金の減額は難しいですが、手続きが比較的簡単で、整理する借金を選ぶことができるため、保証人がついている借金や住宅・自動車ローンを対象から外すことも可能です。

個人再生

裁判所に申し立てを行い、借金を大幅に減額(おおむね5分の1程度)してもらい、その減額された借金を原則3年で分割して返済していく手続きです。

「住宅ローン特則」を利用すれば、住宅ローンはそのまま返済を続けることで、マイホームを手放さずに他の借金を整理できるという大きな特徴があります。

ただし、手続きが複雑で、継続的な収入があることなどが利用の条件となります。

自己破産

裁判所に申し立てを行い、支払い不能であることを認めてもらうことで、税金など一部の債務を除いて、原則として全ての借金の支払い義務を免除(免責)してもらう手続きです。

高価な財産(目安として20万円以上)は手放す必要がありますが、借金をゼロにして人生を再スタートさせることができます。

収入がない方や少ない方でも利用できる、最終的な救済手段です。

どの手続きが最適かは、借金の総額、収入、財産の状況などによって異なります。

専門家に相談し、それぞれのメリット・デメリットを十分に理解した上で、ご自身に合った方法を選択することが重要です。

相談後の流れと最適な借金の相談先の選び方

実際に相談窓口へ足を運んだ後、問題解決に向けてどのような流れで進んでいくのか、また、数ある相談先の中から自分にとって最適な場所をどう選べば良いのかを解説します。

- 借金を早く返すコツと返済計画の重要性

- 専門家への相談で得られるメリット

- 無料相談を有効に活用する方法

- 借金問題は一人で抱え込まないこと

借金を早く返すコツと返済計画の重要性

借金を効率的に、そして一日でも早く返済するためには、いくつかのコツがあります。

専門家に相談した後、具体的な返済計画を立てる際にこれらの点を意識することが、着実な完済への道を開きます。

金利の高い借金から優先的に返済する

複数の借入先がある場合、最も金利が高いものから優先的に返済を進めるのが鉄則です。

利息は日割りで計算されるため、金利が高い借金ほど、放置する時間が長いほど返済総額が膨らんでしまいます。

家計を見直して余剰資金が生まれた場合は、金利の高い借金の繰り上げ返済に充てることで、支払う利息の総額を効果的に減らすことが可能です。

おまとめローンの検討と注意点

.jpg)

複数の借金を、より金利の低い一つのローンにまとめる「おまとめローン」も選択肢の一つです。

これにより、返済先が一本化されて管理が楽になるほか、金利負担が軽減される可能性があります。

ただし、注意も必要です。

おまとめローンを利用しても、月々の返済額を低く設定しすぎると、返済期間が延びてしまい、結果的に総返済額が増えてしまうことがあります。

また、新たなローン契約には審査があり、すでに返済を滞納している場合は利用が難しいことも理解しておく必要があります。

専門家への相談で得られるメリット

借金問題を専門家に相談することには、単に法的な手続きを代行してもらう以上の多くのメリットが存在します。

最適な解決策の提示

前述の通り、専門家は債務整理に関する深い知識と経験を持っています。

借金の総額、収入、資産、さらには家族構成や今後のライフプランといった個々の事情を総合的に判断し、任意整理、個人再生、自己破産の中から、あるいはそれ以外の方法を含めて、あなたにとって最も負担が少なく、現実的な解決策を提示してくれます。

精神的な負担の軽減

弁護士や司法書士に依頼すれば、債権者との交渉窓口はすべて専門家になります。

これにより、これまで悩まされてきた厳しい取り立てや督促の連絡から解放されます。

この精神的な安堵感は非常に大きく、落ち着いて今後の生活再建に目を向けるための大切な基盤となります。

交渉の有利化と手続きの円滑化

債務整理、特に任意整理の交渉では、債権者との交渉力が結果を大きく左右します。

経験豊富な専門家が代理人となることで、個人で交渉するよりも有利な条件(将来利息の全額カットなど)で和解できる可能性が高まります。

また、個人再生や自己破産といった裁判所での複雑な手続きも、専門家に任せることで、ミスなくスムーズに進めることができます。

無料相談を有効に活用する方法

多くの法律事務所や公的機関が設けている無料相談は、借金問題解決の第一歩として非常に有効な機会です。

この限られた時間を最大限に活用するためには、いくつかのポイントがあります。

事前の準備を徹底する

相談に行く前には、必ずご自身の借金状況と家計収支をまとめたメモを持参しましょう。

借入先、残高、金利、毎月の返済額、そして収入と支出の内訳が一覧になっていると、専門家は短時間で状況を正確に把握でき、より具体的で的確なアドバイスが可能になります。

正直に全てを話す

借金の理由がギャンブルや浪費であったり、家族に内緒の借金があったりすると、話しにくいと感じるかもしれません。

しかし、専門家に対して事実を隠したり、嘘をついたりすると、適切な解決策が見いだせなくなる可能性があります。

弁護士や司法書士には守秘義務があるため、相談内容が外部に漏れることはありません。

勇気を出して、ありのままの状況を正直に話すことが大切です。

質問したいことをリストアップしておく

相談時間が限られているため、「何を聞きたかったか忘れてしまった」ということがないように、事前に質問したいことをリストにしておきましょう。

「家族に知られずに手続きできますか?」「費用は分割払いできますか?」など、不安に思っていることは全て質問し、疑問点を解消することが、納得のいく解決につながります。

借金問題は一人で抱え込まないこと

借金問題は、経済的な問題であると同時に、深刻な心理的ストレスを伴う問題です。

誰にも相談できずに一人で悩み続けると、孤独感や無力感に苛まれ、正常な判断力を失ってしまうことにもなりかねません。

日本では、借金は「自己責任」という風潮が根強く、周囲に助けを求めることをためらう方が多いのが現状です。

しかし、病気や失業、家庭の事情など、予期せぬ出来事がきっかけで誰でも返済困難な状況に陥る可能性はあります。

大切なのは、借金問題を個人の倫理的な問題として捉えすぎず、法的な手続きや社会的な支援制度を利用して解決できる「経済的な問題」として認識を改めることです。

この記事で紹介したように、日本には数多くの公的な相談窓口や、初回無料で相談に応じてくれる法律の専門家が存在します。

これらの支援を活用することは、決して恥ずかしいことではありません。

むしろ、問題に正面から向き合い、解決しようと努力する責任ある行動と言えます。

一人で抱え込まず、まずは信頼できる誰かに話すことから始めてください。

総括:自分に合った借金の相談先を選ぼう

この記事では、借金問題に直面した際のさまざまな相談先と、解決に向けた具体的なステップについて解説しました。

ご自身の状況に合わせて最適な相談先を選ぶことが、問題解決への最も確実な道筋となります。

最後に、本記事の要点をまとめます。

- 借金返済が困難になったら、まず現状を正確に把握することが第一歩

- 借入先、借入残高、金利、そして毎月の収支をリストアップする

- 返済のための新たな借金やヤミ金の利用は絶対に避けるべき

- 公的機関の無料相談は、気軽に話せる最初の窓口として有効

- 法テラスや市役所、消費生活センターなどが利用可能

- 根本的な解決を目指すなら、弁護士や司法書士への相談が不可欠

- 依頼するとすぐに取り立てが止まり、精神的な負担が軽減される

- 債務整理には任意整理、個人再生、自己破産の3種類がある

- 個々の状況に応じて最適な手続きを専門家が提案してくれる

- 任意整理は将来利息をカットし、無理のない分割返済を目指す

- 個人再生は家を残しながら借金を大幅に減額できる可能性がある

- 自己破産は財産を失う代わりに、借金の支払い義務が免除される

- 相談に行く際は、借金と家計の状況をまとめたメモを持参する

- 専門家には正直に全ての事実を話すことが重要

- 無料相談を活用し、複数の専門家を比較検討するのも一つの方法

- 借金問題は一人で抱え込まず、適切な窓口に助けを求めることが大切

本記事では、借金の返済に悩む方々が利用できる多様な相談先と、問題解決に向けた具体的なステップについて詳しく解説しました。

借金の問題は深刻で、精神的にも大きな負担となります。

誰にも打ち明けられず、一人で抱え込んでしまう方が少なくありません。

しかし、最も大切なのは、勇気を出して専門家や公的な機関へ相談するという第一歩を踏み出すことです。

弁護士や司法書士に相談すれば、最短即日で債権者からの取り立てが止まり、精神的なプレッシャーから解放されます。

そして、落ち着いた環境でご自身の状況に最も適した解決策を一緒に探していくことができます。

無料相談を実施している窓口も多く、金銭的な心配をせずに話を聞いてもらうことが可能です。

借金問題は、適切な手続きを踏むことで解決への道が開ける問題です。

決して人生の終わりではありません。

この記事が、あなたが苦しい現状から抜け出し、穏やかな日常を取り戻すためのきっかけとなれば、これほどうれしいことはありません。